-

- 公司:

- 徐州乐元银行承兑贴现有限公司

-

- 联系:

- 刘经理

-

- 手机:

-

18862161696

-

- 地址:

- 徐州市云龙区瑞龙广场B座三楼

本站共被浏览过 3515062 次

- 徐州银行承兑汇票贴现 188

- 徐州商业承兑汇票贴现 187

- 徐州财务公司汇票贴现 194

- 徐州汇票承兑 169

- 徐州承兑汇票贴现 189

- 徐州承兑汇票贴现公司 180

- 银行承兑汇票的适用范围2658阅读 2023-11-05 21:40:44

- 承兑汇票背书是什么意思2570阅读 2023-11-05 21:39:18

- 银行承兑汇票的特点是什么2599阅读 2023-11-05 21:37:34

- 银行承兑汇票是什么?2595阅读 2023-11-05 21:36:04

- 银行承兑汇票的优缺点有哪些2587阅读 2023-11-05 21:34:26

产品信息

您所在的位置:首页 > 详细信息

徐州电子承兑汇票贴现利率,价格透明

2025-07-02 09:52:01 1204次浏览

价 格:面议

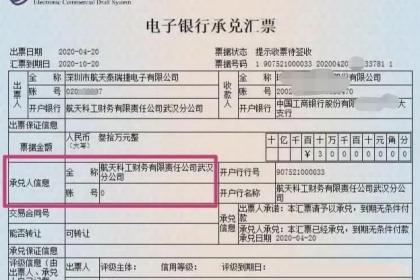

电子银行承兑汇票因为要素记载全部电子化,不仅开票速度可缩短至1-2天,并且在银行一经开出电子票据,就能瞬时收款。电票到期持票方可以直接在电票系统向票据承兑人提示付款,当天款项即可到账。

电票背书也仅需登录网上银行提交背书申请,经过银行处理后,供应商即时可以登录网银签收电票,实现收款。

电子承兑汇票怎么用?电子承兑汇票是应用在企业网银的电子票据里,它可以有如下几种用法。

1、持有到期

可以等这张票据到期后,通过网银进行托收,一般银行承兑汇票到期托收后当天相应的款项就会划到网银里。

2、支付货款

如果企业有货款需要支付,只要供应商那边开通了电子票据的功能,你就可以把这张电子银行承兑汇票通过网银背书给相应的供应商即可。

3、提前变现

提前变现会涉及到贴息费用,变现渠道有三种,分别是通过银行、线上票据交易平台或其他中介机构。

电子承兑商业汇票贴息兑现流程

1、客户申请:在办理业务时,贵单位需要根据上述说明准备相关材料,并向银行经办机构提出申请。

2、背书转让:经银行审批同意后,单位需要办理在商业汇票上背书转让等手续(电子商业汇票通过电子签名由系统自动背书)。

3、使用资金:银行在扣除贴现利息后将相应的资金划转到单位的存款账户,单位即可使用贴现所得款项。

贴现率报价及方式:

贴现率报价高低基本衡量标准和方式:

(1)、月息千分比报价(普通报价,要折算成日息按实计算高低)

(2)、每10万票买断现金报价(全期小额报价,要折算成日或月息按实计算高低)

(3)、每10万票买断百分比报价(全期小额报价,要折算成日或月息按实计算高低)

-

承兑汇票承兑是指汇票的付款人承诺负担票据债务的行为,承兑为汇票所独有,汇票的发票人和付款人之间是一种委托关系,发票人签发汇票,并不等于付款人就一定付款,持票人为确定汇票到期时能得到付款,在汇票到期前向付款人进行承兑提示。如果付款人签字承兑,19-07-24 17:32:01

承兑汇票承兑是指汇票的付款人承诺负担票据债务的行为,承兑为汇票所独有,汇票的发票人和付款人之间是一种委托关系,发票人签发汇票,并不等于付款人就一定付款,持票人为确定汇票到期时能得到付款,在汇票到期前向付款人进行承兑提示。如果付款人签字承兑,19-07-24 17:32:01 -

办理银行承兑汇票贴现,由于承兑银行是票据到期时的第一付款人,因而必须先确定银行承兑汇票的承兑行是否在贴现银行所确定的授信名录中。如果不在贴现银行的授信名录中,无论贴现申请人实力有多强,银行一般也不应给予贴现。票据贴现是指在持票人需要资金时,19-07-24 16:38:01

办理银行承兑汇票贴现,由于承兑银行是票据到期时的第一付款人,因而必须先确定银行承兑汇票的承兑行是否在贴现银行所确定的授信名录中。如果不在贴现银行的授信名录中,无论贴现申请人实力有多强,银行一般也不应给予贴现。票据贴现是指在持票人需要资金时,19-07-24 16:38:01 -

银行承兑汇票贴现中的风险防范 1、注意从承兑汇票外观上鉴别真伪。银行承兑汇票的印刷有着严格的规定,其色泽、尺寸、花纹图案都有不同于其它重要空白凭证的特点;各签发行都有各自银行特定的暗记和行徽,紫光灯下,其水印图案、各色纤维清晰可见;冠字号码24-08-08 02:15:01

银行承兑汇票贴现中的风险防范 1、注意从承兑汇票外观上鉴别真伪。银行承兑汇票的印刷有着严格的规定,其色泽、尺寸、花纹图案都有不同于其它重要空白凭证的特点;各签发行都有各自银行特定的暗记和行徽,紫光灯下,其水印图案、各色纤维清晰可见;冠字号码24-08-08 02:15:01 -

徐州乐元银行承兑贴现有限公司承接徐州银行承兑汇票贴现业务。贴现率低于市场平均利率,小票现金收购,或以本票交割。大票查询后放款。办理速度快,手续简便!验票即付款,到帐后收票!徐州及周边地区可上门服务(邳州市,新沂市,贾汪,丰县,沛县)。办理人24-05-31 21:09:01

徐州乐元银行承兑贴现有限公司承接徐州银行承兑汇票贴现业务。贴现率低于市场平均利率,小票现金收购,或以本票交割。大票查询后放款。办理速度快,手续简便!验票即付款,到帐后收票!徐州及周边地区可上门服务(邳州市,新沂市,贾汪,丰县,沛县)。办理人24-05-31 21:09:01 -

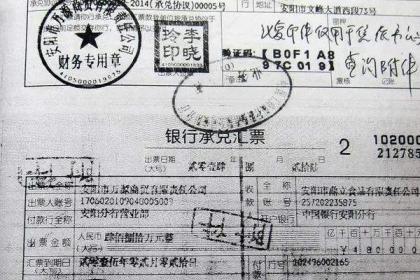

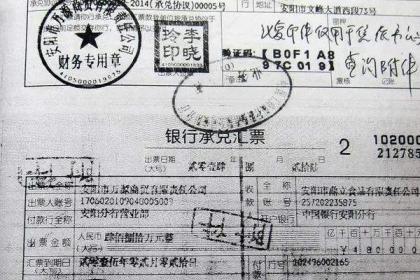

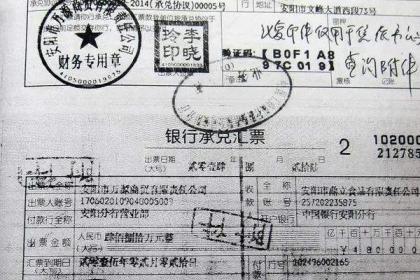

填开注意1.日期填写:汇票到期日(大写):使用中文大写,例如,2011年03月09日应写作“贰零壹壹年零叁月零玖日”。到期日不能大于开票日期6个月以上;出票日期(大写):中文大写日期。手写的比较少。通常都是用软件打印。2. 人民币(大写):22-02-27 00:51:01

填开注意1.日期填写:汇票到期日(大写):使用中文大写,例如,2011年03月09日应写作“贰零壹壹年零叁月零玖日”。到期日不能大于开票日期6个月以上;出票日期(大写):中文大写日期。手写的比较少。通常都是用软件打印。2. 人民币(大写):22-02-27 00:51:01 -

票据附加信息增加。新系统单独增加了票据附加信息,作为票据正面的补充信息,记载票据相关信息、票据行为人详细信息、票据保证增信信息等。这使得持票人对背书人的信用、兑付情况和保贴额度有详细的了解,有利于降低信息不对称的程度和提升票据流动性。统一提24-05-31 23:24:01

票据附加信息增加。新系统单独增加了票据附加信息,作为票据正面的补充信息,记载票据相关信息、票据行为人详细信息、票据保证增信信息等。这使得持票人对背书人的信用、兑付情况和保贴额度有详细的了解,有利于降低信息不对称的程度和提升票据流动性。统一提24-05-31 23:24:01 -

在国际市场中,一张远期汇票的持有人如想在付款人付款前取得票款,可以经过背书将汇票转让给银行或贴现行或金融公司,由它们扣除一定贴现利息后将票款付给持有人,这种行为叫做贴现。票据贴现就其性质而言是银行的一项授信业务,金融机构实际上是通过贴现的方24-08-08 00:06:01

在国际市场中,一张远期汇票的持有人如想在付款人付款前取得票款,可以经过背书将汇票转让给银行或贴现行或金融公司,由它们扣除一定贴现利息后将票款付给持有人,这种行为叫做贴现。票据贴现就其性质而言是银行的一项授信业务,金融机构实际上是通过贴现的方24-08-08 00:06:01 -

徐州乐元银行承兑贴现有限公司承接徐州银行承兑汇票贴现业务。贴现率低于市场平均利率,小票现金收购,或以本票交割。大票查询后放款。办理速度快,手续简便!验票即付款,到帐后收票!徐州及周边地区可上门服务(邳州市,新沂市,贾汪,丰县,沛县)。办理人24-05-31 13:15:01

徐州乐元银行承兑贴现有限公司承接徐州银行承兑汇票贴现业务。贴现率低于市场平均利率,小票现金收购,或以本票交割。大票查询后放款。办理速度快,手续简便!验票即付款,到帐后收票!徐州及周边地区可上门服务(邳州市,新沂市,贾汪,丰县,沛县)。办理人24-05-31 13:15:01 -

银行承兑汇票是由付款人委托银行开据的一种延期支付票据,票据到期银行具有见票即付的义务;票据长期限为六个月,票据期限内可以进行背书转让。由于有银行担保,所以银行对委托开据银行承兑汇票的单位有一定要求,一般情况下会要求企业存入票据金额等值的保证22-02-26 22:33:01

银行承兑汇票是由付款人委托银行开据的一种延期支付票据,票据到期银行具有见票即付的义务;票据长期限为六个月,票据期限内可以进行背书转让。由于有银行担保,所以银行对委托开据银行承兑汇票的单位有一定要求,一般情况下会要求企业存入票据金额等值的保证22-02-26 22:33:01 -

徐州乐元银行承兑贴现有限公司承接徐州银行承兑汇票贴现业务。贴现率低于市场平均利率,小票现金收购,或以本票交割。大票查询后放款。办理速度快,手续简便!验票即付款,到帐后收票!徐州及周边地区可上门服务(邳州市,新沂市,贾汪,丰县,沛县)。办理人24-05-31 18:03:01

徐州乐元银行承兑贴现有限公司承接徐州银行承兑汇票贴现业务。贴现率低于市场平均利率,小票现金收购,或以本票交割。大票查询后放款。办理速度快,手续简便!验票即付款,到帐后收票!徐州及周边地区可上门服务(邳州市,新沂市,贾汪,丰县,沛县)。办理人24-05-31 18:03:01 -

填开注意1.日期填写:汇票到期日(大写):使用中文大写,例如,2011年03月09日应写作“贰零壹壹年零叁月零玖日”。到期日不能大于开票日期6个月以上;出票日期(大写):中文大写日期。手写的比较少。通常都是用软件打印。2. 人民币(大写):22-02-27 01:24:01

填开注意1.日期填写:汇票到期日(大写):使用中文大写,例如,2011年03月09日应写作“贰零壹壹年零叁月零玖日”。到期日不能大于开票日期6个月以上;出票日期(大写):中文大写日期。手写的比较少。通常都是用软件打印。2. 人民币(大写):22-02-27 01:24:01 -

随着电票的普及,银行运营电票的成本会慢慢降低,电票的运营成本会逐渐趋向于比纸票低。并且使用电票后,不需再承担纸票因邮递、查票等而产生的费用,节省传递成本、查询成本和在途资金成本。借助网上管理平台,也可以轻易实现票据电子化管理,准确查询到每一21-07-27 18:42:01

随着电票的普及,银行运营电票的成本会慢慢降低,电票的运营成本会逐渐趋向于比纸票低。并且使用电票后,不需再承担纸票因邮递、查票等而产生的费用,节省传递成本、查询成本和在途资金成本。借助网上管理平台,也可以轻易实现票据电子化管理,准确查询到每一21-07-27 18:42:01 -

以下为我公司操作流程: 1): 电话沟通票面情况 2):票面及粘单扫描件或清晰照片。 3):准备好公司三章、三证,及法人或代办人身份证原件和复印件。 4):我中心上门签转让协议,验票打款,款到交票。 5):操作要求:需准备公司三章24-05-31 18:39:01

以下为我公司操作流程: 1): 电话沟通票面情况 2):票面及粘单扫描件或清晰照片。 3):准备好公司三章、三证,及法人或代办人身份证原件和复印件。 4):我中心上门签转让协议,验票打款,款到交票。 5):操作要求:需准备公司三章24-05-31 18:39:01 -

票据可拆分流转,支付属性增强。票据可拆分是新一代票据业务系统的重要创新功能。出票人既可以签发固定金额的票据,也可以签发以标准金额,小单位为 0.01 元票据组成的票据包。拆分后的票据包可根据实际需求持有或继续拆分办理贴现、质押、背书转让等业24-06-01 05:51:01

票据可拆分流转,支付属性增强。票据可拆分是新一代票据业务系统的重要创新功能。出票人既可以签发固定金额的票据,也可以签发以标准金额,小单位为 0.01 元票据组成的票据包。拆分后的票据包可根据实际需求持有或继续拆分办理贴现、质押、背书转让等业24-06-01 05:51:01 -

银行承兑汇票到期时,如果购货企业不能足额支付票款,承兑银行按承兑协议,按逾期借款处理,并计收罚息。银行会付款给持票人,可以按期收回货款。商业承兑汇票到期时,账户没有足够的钱。银行不负责付款,由购销双方自行处理。银行承兑汇票贴现中的风险防范24-08-07 23:42:01

银行承兑汇票到期时,如果购货企业不能足额支付票款,承兑银行按承兑协议,按逾期借款处理,并计收罚息。银行会付款给持票人,可以按期收回货款。商业承兑汇票到期时,账户没有足够的钱。银行不负责付款,由购销双方自行处理。银行承兑汇票贴现中的风险防范24-08-07 23:42:01 -

银行承兑汇票是由付款人委托银行开据的一种延期支付票据,票据到期银行具有见票即付的义务;票据长期限为六个月,票据期限内可以进行背书转让。由于有银行担保,所以银行对委托开据银行承兑汇票的单位有一定要求,一般情况下会要求企业存入票据金额等值的保证22-02-26 20:09:02

银行承兑汇票是由付款人委托银行开据的一种延期支付票据,票据到期银行具有见票即付的义务;票据长期限为六个月,票据期限内可以进行背书转让。由于有银行担保,所以银行对委托开据银行承兑汇票的单位有一定要求,一般情况下会要求企业存入票据金额等值的保证22-02-26 20:09:02 -

提示付款提示付款是指票据的持票人在票据的付款期限内向票据付款人提示票据,要求票据付款人偿付票据金额的行为。银行承兑汇票的持票人应当自汇票到期日起十日内向付款人提示付款。持票人应当在提示付款期限内通过开户银行委托收款或直接向付款人提示付款。对22-02-26 14:00:01

提示付款提示付款是指票据的持票人在票据的付款期限内向票据付款人提示票据,要求票据付款人偿付票据金额的行为。银行承兑汇票的持票人应当自汇票到期日起十日内向付款人提示付款。持票人应当在提示付款期限内通过开户银行委托收款或直接向付款人提示付款。对22-02-26 14:00:01 -

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.承兑汇票背书格式中其他可任意记载的有:1、背书日期。《票据法》19-07-24 20:24:01

企业去银行贴现就涉及到一个银行承兑汇票贴现利息计算方法的问题,而且每天银行之间的贴现利率是浮动的,所以一张银行承兑汇票贴现费用必须参考的是具体贴现日当天的银行公布的汇票贴现利率.承兑汇票背书格式中其他可任意记载的有:1、背书日期。《票据法》19-07-24 20:24:01 -

由银行承诺到期付款的汇票称为银行承兑汇票;由实力雄厚,信誉卓著的企业承诺到期付款的汇票称为商业承兑汇票。由于市场经济所必需的信用体系在我国尚未完全建立,商业承兑汇票使用范围并不广泛,我们经济生活中大量使用的是银行承兑汇票。特点一、信用好,承22-02-26 11:06:02

由银行承诺到期付款的汇票称为银行承兑汇票;由实力雄厚,信誉卓著的企业承诺到期付款的汇票称为商业承兑汇票。由于市场经济所必需的信用体系在我国尚未完全建立,商业承兑汇票使用范围并不广泛,我们经济生活中大量使用的是银行承兑汇票。特点一、信用好,承22-02-26 11:06:02 -

汇票贴现的限制: 1.出票人在票据上记载“不得转让”字样,其后手以此票据进行贴现的,通过贴现取得票据的持票人不享有票据权利。 2.背书人在票据上记载“不得转让”字样,其后手以此票据进行贴现的,原背书人对后手的被背书人不承担票据责任。 3.商24-08-07 20:18:01

汇票贴现的限制: 1.出票人在票据上记载“不得转让”字样,其后手以此票据进行贴现的,通过贴现取得票据的持票人不享有票据权利。 2.背书人在票据上记载“不得转让”字样,其后手以此票据进行贴现的,原背书人对后手的被背书人不承担票据责任。 3.商24-08-07 20:18:01